Kontor / Buchhaltung - Auswertungen Arbeiten rund um Steueranmeldungen, MwSt-Abrechnungen, Steuerjournale

Buchhaltung - Wie kommen die Zahlen in die MwSt-Abrechnung

Zum besseren Verständnis der Auswertung und um mögliche Fehlerursachen zu erkennen, ist es hilfreich, die Arbeitsweise der MwSt-Automatik in shakehands Kontor zu begreifen und die Hintergründe für die Berechnung von Steuerjournal und MwSt-Abrechnungen zu kennen.

shakehands Kontor berechnet die Beträge wie folgt:

Umsatzsteuerbeträge werden über die Nettoerlöse berechnet

Bei Umsatzsteuerbeträgen wird in der Spalte Grundlage der Nettobetrag als Bemessungsgrundlage und in der Spalte Steuer die darauf entfallende Umsatzsteuer ausgewiesen. Die Ermittlung der Bemessungsgrundlage verläuft folgendermassen:

- Es wird eine Liste aller Steuersätze vom Typ Umsatzsteuer erstellt.

- Für jeden Steuersatz aus dieser Liste werden im gewählten Zeitraum die Journalzeilen gesucht, welche diesen Steuersatz verwenden und die Gesamtsumme dieser Journalzeilen wird als Bemessungsgrundlage in die im Steuersatz hinterlegte Kennzahl eingetragen. Diese Zeilen finden SIe in der Auswertung Steuerjournal.

- Sollte zu dieser Bemessungsgrundlage ein fester Steuerprozentsatz vorhanden sein (z. B. bei MwSt-Kennzeichen 303 - Umsatzsteuer zu Normalsatz existiert je ein fester Prozentsatz von 8.1%), dann wird der Steuerbetrag mit diesem Prozentsatz errechnet und in das Feld Steuer eingesetzt. Dies gilt auch bei der Saldosteuersatzmethode für das Aussenverhältnis.

Die tatsächliche Umsatzsteuer wird also auf Grundlage der Summe der Nettoerlöse ermittelt und nicht aus den gebuchten Umsatzsteuern. Das führt immer zu geringfügigen Rundungsdifferenzen gegenüber den Zahlen auf den Umsatzsteuer-Konten. Dies ist kein Programmfehler, sondern ergibt sich direkt aus den Artikeln im Mehrwertsteuergesetz.

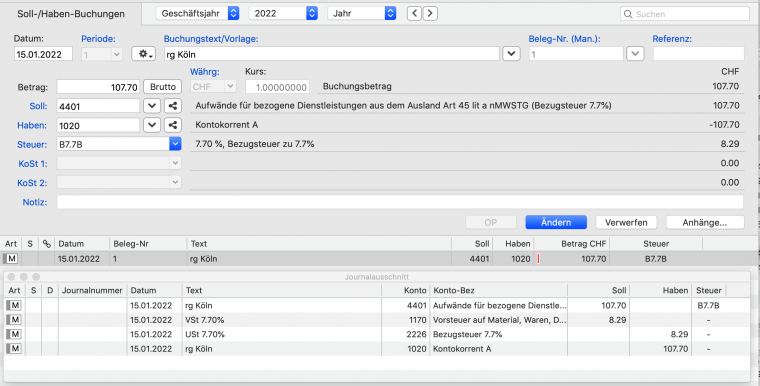

Vorsteuerbeträge werden über die tatsächlich gebuchten Steuerbeträge berechnet

Bei Vorsteuerbeträgen wird nur in der Spalte Steuer die entsprechende Vorsteuer ausgewiesen, eine Bemessungsgrundlage existiert hier nicht. Die Ermittlung der Steuer verläuft folgendermassen:

- Es wird eine Liste aller Steuersätze vom Typ Vorsteuer erstellt.

- Für jeden Steuersatz aus dieser Liste werden im gewählten Zeitraum die Salden der angegebenen Steuerkonten ermittelt und in die im Steuersatz hinterlegte Kennzahl eingetragen.

Die dazugehörigen Buchungen werden ebenfalls im Steuerjournal gruppiert ausgegeben.

Im Gegensatz zur Umsatzsteuer werden bei der Vorsteuer die tatsächlich gebuchten Vorsteuerbeträge berechnet und ins MwSt-Vormular eingesetzt.

Beträge die direkt über die Kontensalden berechnet werden

Es gibt auch Buchungen, welche ohne die Verwendung von Steuersätzen gebucht werden, die aber trotzdem für die MwSt-Abrechnung relevant sind. Auch diese Summen werden im Steuerjournal gruppiert pro MwSt-Kennzeichen (z.B. 400 ausgegeben für 100% Vorsteuer am Zoll) ausgeben.

Für diesen Fall ist es möglich, direkt bei den Konten eine entsprechende Kennzahl für die MwSt-Abrechnung zu hinterlegen. Damit erscheint der Kontensaldo der ausgewählten Periode jeweils direkt auf der jeweiligen MwSt-Position.

Wichtig ist, dass für das zu berechnende neue Quartal der Eingangssaldo immer Null ist. Die Umbuchungen müssen zwingend per Ende Vorquartal umgebucht sein.

Wie verbuche ich Zollrechnungen, die ich zu 100% als Vorsteuer anrechnen darf?

Die shakehands Buchhaltungslösungen lassen den Steuerabzug zu 100% nicht via Steuersatz mit 100% zu, da so eine Buchungen mit Nullbetrag erfasst wird, welche wir als Buchung nicht zulassen. Wie löst shakehands Kontor dieses Problem?

Der Vorsteuerabzug wird in diesem Fall via den Kontensaldo des jeweiligen Quartals abgerechnet.

Erfassen Sie ein neues Konto 'Vorsteuer auf Einfuhrzöllen' z.B. nRLR KMU Kto 1178. Im Feld Kennzeichen erfassen Sie eine neue Zeile mit gültig ab 01.01.2018 und unter MwSt-Kz 400.

Buchen Sie nun den Eingangs-Rechnungsbeleg von Ihrem Transporter direkt auf das neue Konto 1178. Pro Abrechnungsperiode wird nun der Saldo des Kontos in die MwSt-Abrechnung ins Feld 400 abgeführt und als Vorsteuer zu 100% ausgewiesen. Beim Buchen als OP-Buchung via Kreditorenrechnung können Sie das Konto '1178' direkt statt eines Aufwandkontos erfassen. Dies jeweils ohne Steuersatz.

Besonderes

Im MwSt-Formular der ESTV werden die Felder und deren Beträge als Franken oder als Frank/Rappen Beträge angezeigt. Die ESTV folgt dabei nicht der käufmännischen Rundung aber nimmt einfach die absoluten Zahlen bei den Frankenwerten. Damit kann es zu grösseren Rundungsdifferenzen in den Beträgen kommen. Siehe auch diese Eintrag:

https://shakehands.com/de/support/faqs/index.html?id=1117

Formualr 2025 nur noch digital - gleiches Format wie 2024

Ab 2025 dürfen Sie die Zahlen nicht mehr mit der herkömmlichen Abrechnung auf Papier an die ESTV übermitteln. Die Abrechnung dient Ihnen nur noch intern.

Für die Deklaration nutzen Sie das Onlineportal und das elektronische Formular. Dieses können Sie automatisch mit der XML-Abrechnung in grossen Teilen ausfüllen.

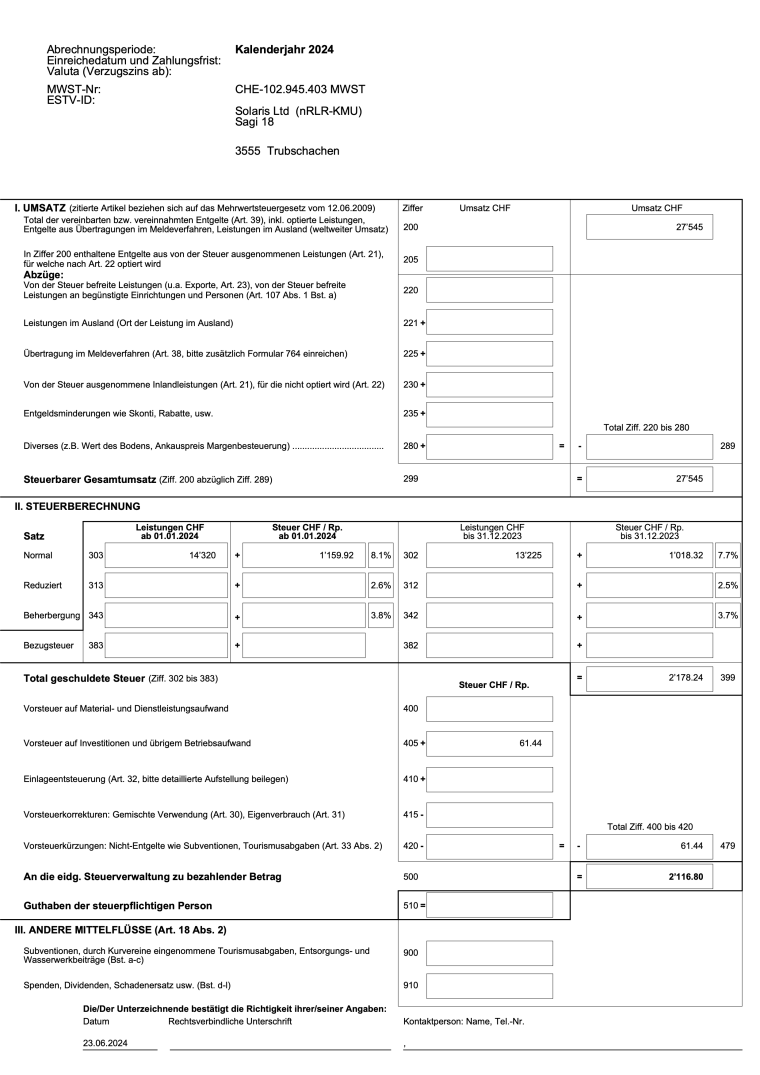

Formular 2024, erstmals ab Q3/2023

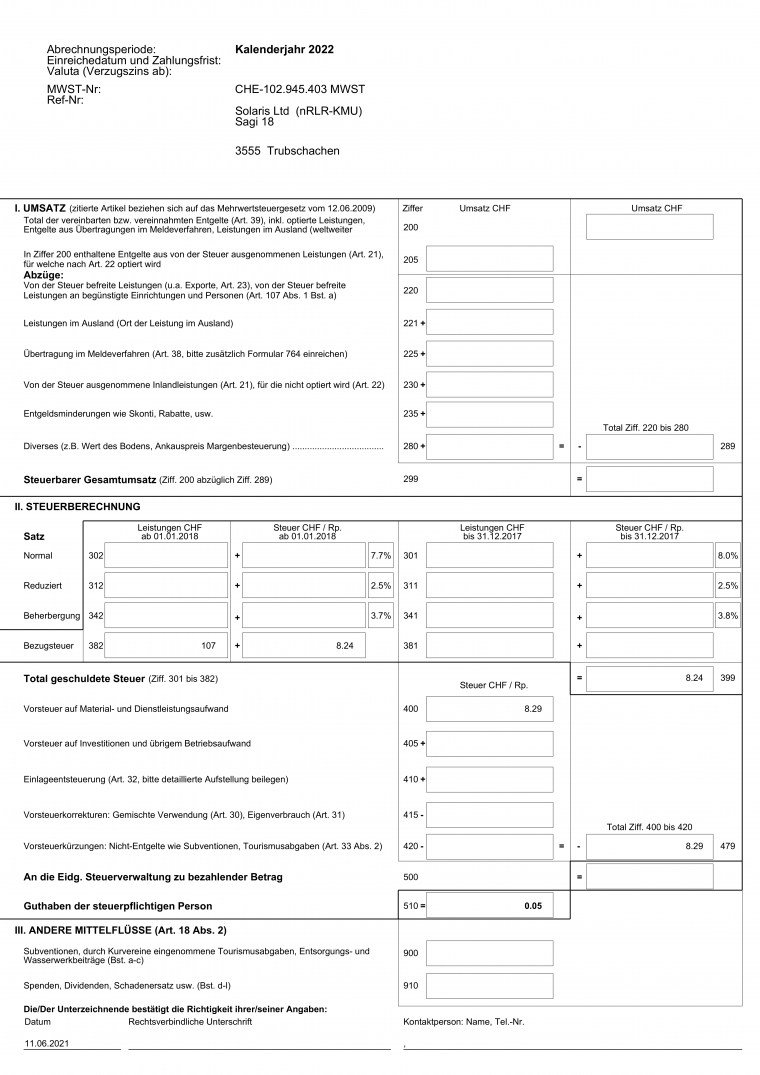

Formular 2018 bis Ende 2023